פיצוי עסקים עם מחזור נמוך מ-300,000 ש”ח

- בעלי עסקים שנגרם להם נזק בגין הפסד או מניעת רווח עקב מלחמה חרבות ברזל ( נזק עקיף) והם עומדים בתנאי הזכאות, זכאים למענק המשכיות עסקית מרשות המסים

- עסקים שמחזור הפעילות שלהם בשנת 2022 היה בין 12,000 ₪ – 300,000 ₪ זכאים למענק חודשי קבוע בהתאם למחזור העסקאות ורמת הפגיעה בעסק

- המענק ישולם רק לעסקים שהגישו דו”חות תקופתיים למע”מ לחודשים ספטמבר ואוקטובר 2023 ומנהלים פנקסים כדין

- בעלי עסקים ביישובי ספר רשאים לבחור בין מענק זה לבין פיצוי לפי המסלול האדום שבמסגרתו הם זכאים למלוא גובה הנזק העקיף שנגרם להם

בעלי עסקים אשר נגרם להם נזק בגין הפסד או מניעת רווח עקב מלחמה חרבות ברזל ( נזק עקיף) ועומדים בתנאי הזכאות המפורטים בהמשך, זכאים למענק המשכיות עסקית מקרן הפיצויים ברשות המסים.

- עסקים שמחזור הפעילות שלהם בשנת 2022 היה בין 12,000 ₪ ל-300,000 ₪ זכאים למענק חודשי קבוע בהתאם למחזור העסקאות ורמת הפגיעה בעסק, ועד לסכום מצטבר של 600,000 ₪.

- תנאי לקבלת המענק הוא הגשת דו”חות תקופתיים למע”מ לחודשים ספטמבר – אוקטובר 2023 וניהול פנקסים כדין.

- לא ניתן לעקל את המענק או לשעבד אותו, גם כאשר המענק הועבר לבנק או לדואר, וזאת במשך 90 ימים מיום ששולם, למעט אם העיקול נדרש לצורך תשלום מזונות שבעל העסק חייב לשלם.

- המערכת להגשת התביעות צפויה להיפתח בימים הקרובים (כרגע לא ניתן עדיין להגיש את התביעה מענק).

טיפ

בעלי עסקים ביישובי ספר רשאים לבחור בין מענק זה לבין פיצוי על מלוא גובה הנזק העקיף שנגרם להם עקב המלחמה.

מי זכאי?

מענק המשכיות עסקית יינתן לעסקים שנפתחו לפני 30.09.2023, ושבגלל מלחמת חרבות ברזל נגרם להם נזק כמפורט להלן, והם עומדים בכל התנאים הבאים:

1. מחזור העסקאות שלהם בשנת 2022 היה בין 12,000 ₪ – 300,000 ₪

- לבעל עסק שהחל לפעול לראשונה בשנת 2022 או אחריה, מחזור עסקאותיו יחושב מהתקופה שהחל לפעול או מינואר 2023 (המאוחר בניהם) ועד חודש ספטמבר 2023. אם הוא מדווח בשיטה דו חודשית יחושב מחזור העסקאות שלו עד לסוף חודש אוגוסט 2023.

2. קיימת ירידה במחזור העסקאות

- לצורך קבלת המענק נדרשת ירידה במחזור העסקאות של מעל 25% לדיווח חד חודשי או 12.5% לדיווח דו חודשי, בחודשים אוקטובר ונובמבר 2023 לעומת התקופה המקבילה בשנת 2022 (לגבי עסקים שהחלו את פעילותם לפני 02.09.2022). ישנם עסקים שהירידה במחזור העסקאות תבחן על סמך מחזור העסקאות בחודשים אחרים בשנת 2023, כפי שמפורט בהמשך.

- עסקים שהחלו את פעילותם לאחר 02.09.2022 ועד ל- 31.08.2023, הירידה במחזור בחודשים אוקטובר ונובמבר 2023 תיבחן לפי ממוצע חודשי של מחזור הפעילות כמפורט:

- עוסק פטור- לפי ממוצע חודשי של מחזור עסקאות על פני תקופת הפעילות של העסק עד סוף חודש ספטמבר 2023.

- עסק המדווח בשיטה חד חודשית -לפי ממוצע חודשי של מחזור עסקאות מהחודש שלאחר תום תקופת הדוח התקופתי הראשון למע”מ עד סוף חודש ספטמבר 2023.

- עסק שמדווח בשיטה דו חודשית – לפי ממוצע חודשי של מחזור עסקאות מהחודש שלאחר תום תקופת הדוח התקופתי הראשון למע”מ עד סוף חודש אוגוסט 2023, כשהסכום מוכפל ב-2.

- עסק בחקלאות-לפי ממוצע חודשי של מחזור עסקאות מהחודש שלאחר תום תקופת הדוח התקופתי הראשון למע”מ עד סוף חודש אוגוסט 2023, כשהסכום מוכפל ב-4.

- לגבי העסקים הבאים הירידה במחזור העסקאות לעומת התקופה המקבילה בשנת 2022 תיבחן לפי מחזור העסקאות בשנת 2023 בחודשים הבאים:

- לעסקים שמדווחים בשיטה הדו חודשית, תיבחן הירידה במחזור על סמך דיווחיהם לחודשים ספטמבר ואוקטובר 2023 וחודשים נובמבר ודצמבר 2023.

- לבעלי עסקים שעיסוקם בחקלאות, תיבחן הירידה במחזור על סמך דיווחיהם בחודשים ספטמבר עד דצמבר 2023.

- לעסקים שמדווחים על בסיס מזומן ועיקר הכנסותיהם מתשלום שוטף + 30 המדווחים בשיטה חד חודשית, עוסק פטור וכן קבלן ביצוע, תיבחן הירידה במחזור על סמך דיווחיהם לחודש נובמבר וחודש דצמבר 2023 בהתאמה.

- לעסקים שמדווחים על בסיס מזומן ועיקר הכנסותיהם מתשלום שוטף + 30 המדווחים בשיטה דו חודשית, תיבחן הירידה במחזור על סמך דיווחיהם לחודשים נובמבר ודצמבר 2023.

3. ניהול פנקסים כדין והגשת דוחות לחודשים לרשות המסים

- ניתן להגיש בקשה למענק רק אם המעסיק הגיש למע”מ דוחות לחודשים ספטמבר ואוקטובר בשנים 2022 ו-2023, וכן טופס 102 (טופס דיווח למס הכנסה שמיועד לדיווח על סך כל המשכורות והניכוי במקור) בשל חודש אוקטובר 2023.

- המענק יינתן רק אם בעל העסק ניהל את פנקסיו לשנת 2023 כדין.

מי לא זכאי?

- הגופים הבאים לא זכאים למענק:

- המדינה, גוף מתוקצב על ידי המדינה או תאגיד בריאות, קופת חולים, מוסד ציבורי למעט מוסד ציבורי זכאי (מוסד שלפחות 25% מהכנסתו בשנת 2022 אינה מתמיכות ותרומות ו25% מהכנסה זו ממכירת שירותים או מוצרים),תאגיד שהוקם בחוק, מוסד פיננסי (בנק, חברת ביטוח, חבר בורסה, קופת גמל, קרן).

- מי שעיסוקו במכירת זכות במקרקעין המהווה מלאי עסקי בידו.

- מי שיותר מ -50% מהעבודות שביצע בשנת המס 2022 או 2023 היו עבודות שמשך ביצוען עולה על שנה, למעט קבלן ביצוע.

- עסק שדיווח על מחזור עסקאות בשיעור אפס ב-4 חודשים שקדמו לחודש אוקטובר 2023 או עסק שלא הגיש 2 מתוך 3 הדוחות בחודשים יולי -ספטמבר 2023, אלא אם הוכח שהעסק פעיל.

גובה המענק

- עסקים אלו יהיו זכאים למענק המשכיות עסקית חודשי קבוע בהתאם לרמת הפגיעה בעסק, כמפורט בטבלה הבאה:

| תקרת מחזור שנתי | היקף הירידה במחזור: 12.5%-20% | היקף הירידה במחזור: 20%-30% | היקף הירידה במחזור: 30%-40% | היקף הירידה במחזור: 40% ויותר |

|---|---|---|---|---|

| עד 50,000 ₪ | 1,750 ₪ | 1,750 ₪ | 1,750 ₪ | 1,750 ₪ |

| 50,001 ₪ עד 90,000 ₪ | 3,150 ₪ | 3,150 ₪ | 3,150 ₪ | 3,150 ₪ |

| 90,001 ₪ עד 107,000 ₪ | 4,200 ₪ | 4,200 ₪ | 4,200 ₪ | 4,200 ₪ |

| 107,001 ₪ עד 150,000 ₪ | 2,650 ₪ | 3,975 ₪ | 6,360 ₪ | 7,950 ₪ |

| 150,001 ₪ עד 200,000 ₪ | 3,125 ₪ | 4,687.5 ₪ | 7,500 ₪ | 9,375 ₪ |

| 200,001 ₪ עד 250,000 ₪ | 4,000 ₪ | 6,000 ₪ | 9,600 ₪ | 12,000 ₪ |

| 250,001 ₪ עד 300,000 ₪ | 4,675 ₪ | 7,013 ₪ | 11,220 ₪ | 14,025 ₪ |

דוגמה

- מחזור עסקאותיו של בעל העסק עמד בשנת 2022 על 170,000 ₪.

- היקף הירידה במחזור בחודש אוקטובר 2023, היה 35% לעומת חודש אוקטובר 2022.

- בעל העסק זכאי למענק חודשי בסך 7,500 ש”ח.

- בכל מקרה סכום המענקים המצטבר שישולם לעסק לא יעלה על 600,000 ש”ח.

תהליך מימוש הזכות

- רשות המסים אמורה לפתוח את המערכת המקוונת להגשת התביעות עד 19.11.2023.

- ניתן יהיה להגיש תביעה מקוונת למענק תוך 90 יום ממועד פתיחת המערכת.

שימו לב

רשות המסים מאריכה מדי פעם את המועד האחרון להגשת דוחות חודשיים. בעלי עסקים שמנצלים את זכותם להגשה מאוחרת של הדוחות הכספיים לא יוכלו להגיש תביעה למענק המשכיות עסקית כל עוד לא הגישו את הדייוחים החודשיים או הדו-חודשיים לחודשים ספטמבר ואוקטובר.

פיצוי לעסקים עם מחזור שבין 300,000 – 400 מיליון ש”ח

בעלי עסקים שנגרם להם נזק בגין הפסד או מניעת רווח עקב מלחמה חרבות ברזל (נזק עקיף) והם עומדים בתנאי הזכאות, זכאים למענק המשכיות עסקית מרשות המסים

עסקים שמחזור העסקאות שלהם הוא בין 300,000 ₪ ל-400 מיליון ₪, זכאים למענק חודשי המורכב ממענק רכיב תשומות המשקף פיצוי עבור הוצאות קבועות וכן פיצוי על הוצאות שכר באוקטובר 2023 במכפלת שיעור הפגיעה

המענק ישולם רק לעסקים שהגישו דו”חות תקופתיים למע”מ לחודשים ספטמבר ואוקטובר 2023 ומנהלים פנקסים כדין

בעלי עסקים ביישובי ספר רשאים לבחור בין מענק זה לבין פיצוי לפי המסלול האדום שבמסגרתו הם זכאים למלוא גובה הנזק העקיף שנגרם להם

בעלי עסקים אשר נגרם להם נזק בגין הפסד או מניעת רווח עקב מלחמה חרבות ברזל ( נזק עקיף) ועומדים בתנאי הזכאות המפורטים בהמשך, זכאים למענק המשכיות עסקית מקרן הפיצויים ברשות המיסים.

- המענק מורכב ממענק רכיב תשומות המשקף פיצוי עבור הוצאות קבועות וכן פיצוי על הוצאות שכר באוקטובר 2023 במכפלת שיעור הפגיעה בעסק, וזאת עד לגובה תקרת המענק כמפורט בהמשך.

- תנאי לקבלת המענק הוא הגשת דו”חות תקופתיים למע”מ לחודשים ספטמבר – אוקטובר 2023 וניהול פנקסים כדין.

- לא ניתן לעקל את המענק או לשעבד אותן, גם כאשר המענק הועבר לבנק או לדואר, וזאת במשך 90 ימים מיום ששולם, למעט אם העיקול נדרש לצורך תשלום מזונות שבעל העסק חייב לשלם.

- המערכת להגשת התביעות צפויה להיפתח בימים הקרובים (כרגע לא ניתן עדיין להגיש את התביעה מענק).

טיפ

בעלי עסקים ביישובי ספר רשאים לבחור בין מענק זה לבין פיצוי על מלוא גובה הנזק העקיף שנגרם להם עקב המלחמה.

מי זכאי?

מענק המשכיות עסקית מוענק לעסקים שנפתחו את עסקו לפני 30.09.2023, ושבגלל מלחמת חרבות ברזל נגרם להם נזק כמפורט להלן, והם עומדים בכל התנאים הבאים:

1. מחזור העסקאות שלהם בשנת 2022 היה בין 300,000 ₪ – 400 מיליון ₪

- לבעל עסק שהחל לפעול לראשונה בשנת 2022 או אחריה, מחזור עסקאותיו יחושב מהתקופה שהחל לפעול או מינואר 2023 (המאוחר בניהם) ועד חודש ספטמבר 2023. אם הוא מדווח בשיטה דו חודשית, עד לסוף חודש אוגוסט 2023.

2. קיימת ירידה במחזור העסקאות

- לצורך קבלת המענק נדרשת ירידה במחזור העסקאות של מעל 25% לדיווח חד חודשי או 12.5% לדיווח דו חודשי בחודשים אוקטובר ונובמבר 2023 לעומת התקופה המקבילה בשנת 2022.

- עסקים שהחלו את פעילותם לאחר 02.09.2022 ועד ל- 31.08.2023, הירידה במחזור בחודשים אוקטובר ונובמבר 2023 תיבחן לפי ממוצע חודשי של מחזור הפעילות כמפורט:

- עוסק פטור- לפי ממוצע חודשי של מחזור עסקאות על פני תקופת הפעילות של העסק עד סוף חודש ספטמבר 2023.

- עסק המדווח בשיטה חד חודשית -לפי ממוצע חודשי של מחזור עסקאות מהחודש שלאחר תום תקופת הדוח התקופתי הראשון למע”מ עד סוף חודש אוגוסט 2023.

- עסק שמדווח בשיטה דו חודשית – לפי ממוצע חודשי של מחזור עסקאות מהחודש שלאחר תום תקופת הדוח התקופתי הראשון למע”מ עד סוף חודש ספטמבר 2023, כשהסכום מוכפל ב-2.

- עסק בחקלאות-לפי ממוצע חודשי של מחזור עסקאות מהחודש שלאחר תום תקופת הדוח התקופתי הראשון למע”מ עד סוף חודש אוגוסט 2023, כשהסכום מוכפל ב-4.

- לגבי העסקים הבאים הירידה במחזור העסקאות לעומת התקופה המקבילה בשנת 2022 תיבחן לפי מחזור העסקאות בשנת 2023 בחודשים הבאים:

- לעסקים שמדווחים בשיטה הדו חודשית, תיבחן הירידה במחזור על סמך דיווחיהם לחודשים ספטמבר ואוקטובר 2023 וחודשים נובמבר ודצמבר 2023.

- לבעלי עסקים שעיסוקם בחקלאות, תיבחן הירידה במחזור על סמך דיווחיהם בחודשים ספטמבר עד דצמבר 2023.

- לעסקים שמדווחים על בסיס מזומן ועיקר הכנסותיהם מתשלום שוטף + 30 המדווחים בשיטה חד חודשית, עוסק פטור וכן קבלן ביצוע, תיבחן הירידה במחזור על סמך דיווחיהם לחודש נובמבר וחודש דצמבר 2023 בהתאמה.

- לעסקים שמדווחים על בסיס מזומן ועיקר הכנסותיהם מתשלום שוטף + 30 המדווחים בשיטה דו חודשית, תיבחן הירידה במחזור על סמך דיווחיהם לחודשים נובמבר ודצמבר 2023.

3. ניהול פנקסים כדין והגשת דוחות לחודשים לרשות המיסים

- ניתן להגיש בקשה למענק רק אם המעסיק הגיש למע”מ דוחות לחודשים ספטמבר ואוקטובר בשנים 2022 ו-2023, וכן טופס 102 (טופס דיווח למס הכנסה שמיועד לדיווח על סך כל המשכורות והניכוי במקור) בשל חודש אוקטובר 2023.

- המענק יינתן רק אם בעל העסק ניהל את פנקסיו לשנת 2023 כדין.

מי לא זכאי?

- הגופים הבאים לא זכאים למענק:

- המדינה, גוף מתוקצב על ידי המדינה או תאגיד בריאות, קופת חולים, מוסד ציבורי למעט מוסד ציבורי זכאי (מוסד שלפחות 25% מהכנסתו בשנת 2022 אינה מתמיכות ותרומות ו25% מהכנסה זו הי ממכירת שירותים או מוצרים),תאגיד שהוקם בחוק, מוסד פיננסי (בנק, חברת ביטוח, חבר בורסה, קופת גמל, קרן).

- מי שעיסוקו במכירת זכות במקרקעין המהווה מלאי עסקי בידו.

- מי שיותר מ -50% מהעבודות שביצע בשנת המס 2022 או 2023 היו עבודות שמשך ביצוען עולה על שנה, למעט קבלן ביצוע.

- עסק שדיווח על מחזור עסקאות בשיעור אפס ב-4 חודשים שקדמו לחודש אוקטובר 2023 או עסק שלא הגיש 2 מתוך 3 הדוחות בחודשים יולי -ספטמבר 2023, אלא אם הוכח שהעסק פעיל.

גובה המענק

- המענק מורכב משני רכיבים:

- מענק רכיב תשומות, שנועד לפצות על הוצאות קבועות

- מענק רכיב שכר, שמחושב כמכפלה של הוצאות השכר בשיעור הפגיעה בעסק.

- המענק הוא חודשי ובכל מקרה הסכום המצטבר של כל המענקים החודשיים שישולמו לבעל העסק לא יעלו על גובה תקרת המענק כמפורט להלן:

- בעלי עסקים שמחזור עסקאותיהם עד 100 מיליון ₪ – גובה המענק המקסימלי הוא 600,000 ₪.

- בעלי עסקים שמחזר עסקאותיהם 100 מיליון ₪ עד 300 מיליון ₪ – גובה המענק המקסימלי הוא 600,000 ₪ בתוספת 0.3% ממחזור עסקאותיו העולה על 100 מיליון ₪, עד למקסימום של 1.2 מיליון ₪.

- בעלי עסקים שמחזור עסקאותיהם בשנת 2022 היה מעל 300 מיליון ועד 400 מיליון – גובה המענק המקסימלי הוא 1.2 מיליון ₪.

מענק רכיב תשומות

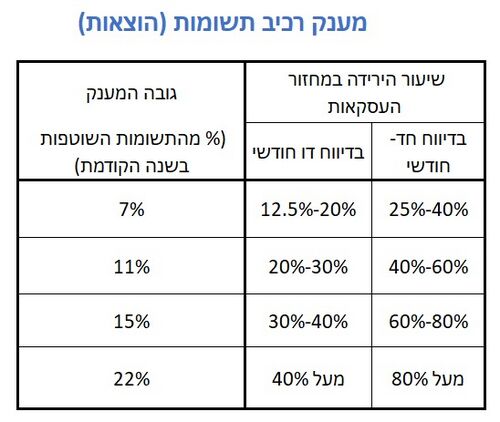

- המענק מחושב על-ידי מכפלה של הממוצע החודשי של ההוצאות בשנה הקודמת כפול מקדם ההוצאות הקבועות (7%, 11%,15%, 22% – תלוי בשיעור הפגיעה בעסק) כמפורט בטבלה הבאה:

- מענק הוצאות בשנה הקודמת מחושב לפי ההוצאות שדווחו למע”מ בתקופה שמ-01.09.2022 עד 31.08.2023,

- אם העסק נפתח ב-01.09.2022 או לאחריו, הממוצע החודשי של ההוצאות יחושב בתקופה שמתחילת פעילות העסק ועד ליום 31.08.2023.

- אם העסק מדווח בשיטה חד חודשית והוא נפתח אחרי 01.09.2023, הממוצע החודשי של ההוצאות יחושב מתחילת פעילות העסק ועד ליום 30.09.2023.

- מקדם ההוצאות הקבועות נקבע מראש לפי שיעור הירידה במחזור. למרות זאת:

- ישנם ענפים בהם מקדם ההוצאות הקבועות הנו שונה לדוגמה: בעל עסק בעסוק במסחר סיטונאי או קמעונאי, קבלן ביצוע, ועסק בענף החקלאות.

- נציב מס הכנסה רשאי לקבוע לגבי עסק מסוים שמקדם ההוצאות הקבועות לגביו יהיה שונה, אם שוכנע שההוצאות הקבועות של העסק במקרה של אי הפעלתו שונות ממה שנקבע בחוק.

מענק רכיב שכר

- רכיב זה של המענק מחושב על-ידי מכפלה של גובה הוצאות השכר של המעסיק כפול שיעור הירידה במחזור העסקאות.

- “הוצאות השכר של המעסיק” יחושבו לפי הנמוך מבין 2 האפשרויות הבאות:

- 75% משכר העבודה אשר שולם בחודש אוקטובר 2023 כשהתוצאה המתקבלת מוכפלת ב -1.25.

- כשמדובר בקיבוץ- 75% משכר העבודה של עובד שאינו חבר הקיבוץ, או עובד שהוא חבר הקיבוץ העובד בתעשייה, במסחר, בשירותים, בחקלאות או בתיירות בקיבוץ (למעט חבר הקיבוץ העוסק במתן שירותים לחברי הקיבוץ עצמם), אשר שולם לעובד בחודש אוקטובר 2023, כשהתוצאה מוכפלת ב1.25

- השכר הממוצע לחודש כפי שהיה ידוע בחודש אוקטובר 2023 מוכפל במספר העובדים ששולם להם שכר באוקטובר 2023, כשהתוצאה המתקבלת מוכפלת ב־1.25.

- כשמדובר בקיבוץ – השכר הממוצע לחודש כפי שהיה ידוע בחודש אוקטובר 2023, מוכפל במספר העובדים שאינם חברי קיבוץ ועובדים שהם חברי קיבוץ שעובדים בתעשייה, במסחר בחקלאות או בתיירות בקיבוץ, כשהתוצאה המתקבלת מוכפלת ב־1.25.

- 75% משכר העבודה אשר שולם בחודש אוקטובר 2023 כשהתוצאה המתקבלת מוכפלת ב -1.25.

דוגמאות

דוגמה

עסק עם 100 עובדים

- ממוצע התשומות (ההוצאות) של המעסיק בתקופה שמ-01.09.2022 עד 31.08.2023 עמד על 400,000 ₪.

- המעסיק מדווח בדיווח חד חודשי, ושיעור הפגיעה במחזור העסקים בחודש אוקטובר 2023 היה 50% לעומת חודש אוקטובר 2022.

- שכר העבודה ששולם לעובדים בחודש אוקטובר 2023 עמד על 800,000 ₪.

- הוצאות השכר לפי אפשרות 1 (75% מהשכר ששולם מוכפל ב 1.25) הן 750,000 ₪ = 1.25 X 800,000X ₪ 75%

- הוצאות השכר לפי אפשרות 2 (השכר הממוצע במשק מוכפל במספר העובדים ומוכפל ב1.25) הן 1,483,750 ₪ = 1.25 X 11,870 ₪

- יש לבחור את האפשרות הנמוכה מבין השתיים, כלומר אפשרות 1 – 750,000 ₪.

- גובה מענק רכיב השכר (סכום הוצאות השכר מוכפל בשיעור הירידה במחזור) הוא: 375,000 ₪ = 50% X 750,000 ₪

- גובה מענק רכיב התשומות (ממוצע התשומות כפול מקדם ההוצאות בהתאם לפגיעה בעסק) הוא: 44,000 ₪ =11% X 400,000 ₪

- סך המענק החודשי לו זכאי בעל העסק הוא: 419,000 ₪ =44,000 ₪ +375,000 ₪.

תהליך מימוש הזכות

- יש להגיש תביעה מקוונת באתר רשות המיסים.

- ניתן להגיש את התביעה עד 19.02.2024.

- כתנאי להגשת התביעה יש להירשם למערכת רישום לקוחות לשירותים מקוונים באתר רשות המיסים.

- אם יידרשו מסמכים לבדיקת עמידה בתנאי הזכאות ותשלום הפיצויים, תבקש רשות המסים את המסמכים מבעל העסק, והטיפול בהמשך התביעה יהיה מותנה בהמצאת המסמכים הנדרשים.

- קרן הפיצויים ברשות המיסים תשלם את הפיצויים לחשבון בעל העסק תוך 7 ימי עסקים מיום הגשת הבקשה, חוץ ממקרים חריגים בהם נדרשת בדיקה והמצאת מסמכים.

תשלום מקדמה

- אם תוך 21 יום מהגשת התביעה לא התקבלה החלטה, תשולם מקדמה של 60% מסכום הפיצויים המגיעים לפי שיקול דעתו של המנהל המוסמך ברשות המיסים.

- אם תוך 150 יום מהגשת התביעה לא התקבלה החלטה, תשולם מקדמה נוספת של 10% מסכום הפיצויים המגיעים לפי שיקול דעתו של המנהל המוסמך.

החזר תשלום עודף לרשות המסים

- אם שולמו לבעל העסק פיצויים או מקדמה בסכום העולה על סכום הפיצויים שהוא זכאי להם, על בעל העסק להחזיר את ההפרש בין הסכומים תוך 90 ימים מיום הדרישה להחזר בתוספת הפרשי הצמדה וריבית.

- אם סכום התביעה שהגיש בעל העסק עולה על 50% מהסכום שנפסק על ידי רשות המיסים, ייתכן שיוטל עליו קנס בשיעור 25% מסכום ההפרש, אלא אם הוא הוכיח שלא התרשל בעריכת התביעה שהגיש.

עוד באותו נושא...

מאמרים קשורים לנושא:

- הממשלה אישרה את מתווה הפיצוי לעסקים בעקבות מלחמת חרבות הברזל מתווה משרד האוצר למענה לעסקיםהממשלה אישרה הלילה את מתווה משרד האוצר למענה לעסקים בגין הנזק העקיף שנגרם להם בעקבות מלחמת חרבות ברזל. המתווה כולל מענק...

- מדריך לעצמאים ובעלי עסקים בתקופת מלחמת חרבות ברזל פיצוי על נזקים שנגרמו לעסקים בעלי עסקים שנגרם להם נזק בגין הפסד או מניעת רווח עקב מלחמה חרבות ברזל (נזק עקיף) עשויים להיות זכאים למענק...

- “חרבות ברזל” – ריכוז עדכונים נכון ל22.10.23 זכויות עובדים דמי אבטלה לעובדים הנמצאים בחופשה ללא תשלום עובדים שהוצאו לחופשה ללא תשלום (חל"ת) ביוזמת המעסיק למשך 30 ימים קלנדריים לפחות, זכאים לדמי אבטלה, בהתאם...

- "חרבות ברזל" – מלחמה בישראל עדכונים ...

- “חרבות ברזל” ריכוז עדכונים נכון ל02.11.23 דף זה מרכז שאלות נפוצות ותשובות הקשורות לזכויות של עובדים ומעסיקים עקב המצב המיוחד בעורף שהוכרז במלחמת חרבות ברזל באוקטובר 2023.חופשה ללא תשלוםהאם מעסיק יכול...